理解の大前提!1分でわかる貸借対照表のしくみ

債務超過とは、貸借対照表(決算書の1つ)がある形になった状態をいいます。

ということで、まずは貸借対照表のしくみをすご~く簡単に解説しますね😊

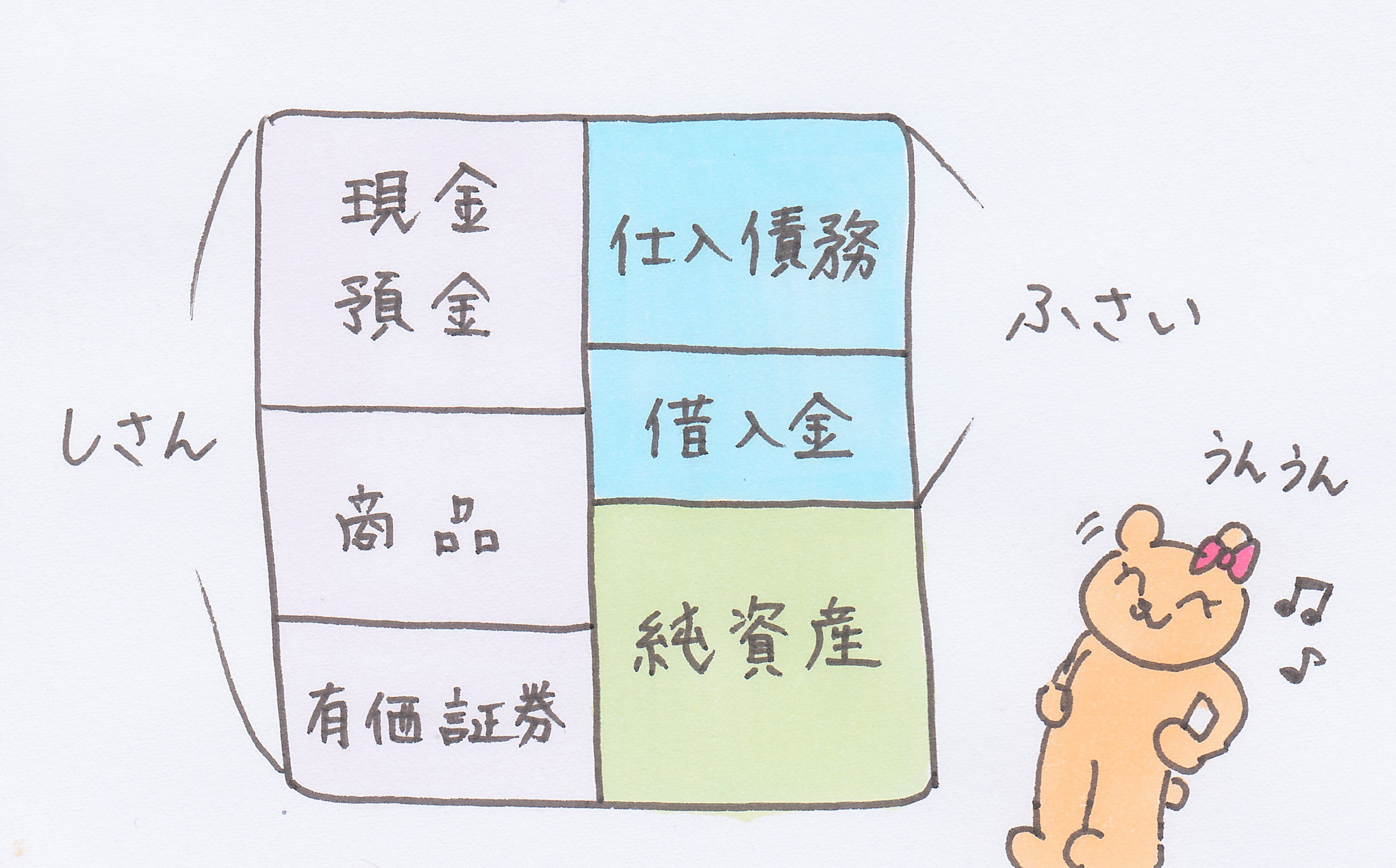

貸借対照表は、3つの大きなグループで構成されています。

① 財産(価値のある持ち物) …資産

② 借金や債務(将来、お金を払う義務) …負債

③ ① - ②(差額) …純資産

公表されている決算書では ① → ② → ③ の順に掲載されていますが、教科書などではこのような図(↓)で表されることが多いです。

たとえば、事業が順調だったり、お金を借りたりすると、現預金(資産の1項目)が増えます。

また、建物や有価証券を購入すると、それに見合う資産も増えます。

そうすると、資産全体も膨らみます。

また、借金をすると、負債が増えますね。(お金が入るので、同時に資産も増えます)

純資産は、資産と負債の差額ではありますが、その内容は株主からの出資金だったり、今まで積み重ねた利益だったりします✨

毎年利益をあげていれば、純資産も増えていく傾向にありますね😊

それでは、この基本的な知識をもとに、「債務超過とは貸借対照表がどんな状態になった時なのか?」を見ていきましょう!

スポンサーリンク

「簡単な例」で債務超過を理解しよう

では、債務超過を簡単に理解するために、

「もし、くま美さんのお店が債務超過になったらどうなるか?」を見てみましょう😊

(※ くま美さんは、人気スマホ「くまフォン」を販売するお店を経営しています)

くま美さんのお店は、現在、順調にくまフォンを売り上げています。

くまフォンを販売したお金で、仕入れをし、お給料を払い、ちゃんと貯蓄もできていますね💰

くま美さんのお店の貸借対照表を見てみると…

このうように、現金・預金を含め、資産がしっかりあります。

(注:わかりやすいように、貸借対照表はかなりシンプルな作りにしています ^^;)

経営に暗雲がただよい始める

…ところが、ある日、とんと客足がとだえました……なんと、その月の売上は0円だったのです…。

売上が無くても、仕入代金は期日までに支払わなくてはなりません。

販売員さんへのお給料も、光熱費も、家賃も同じです。

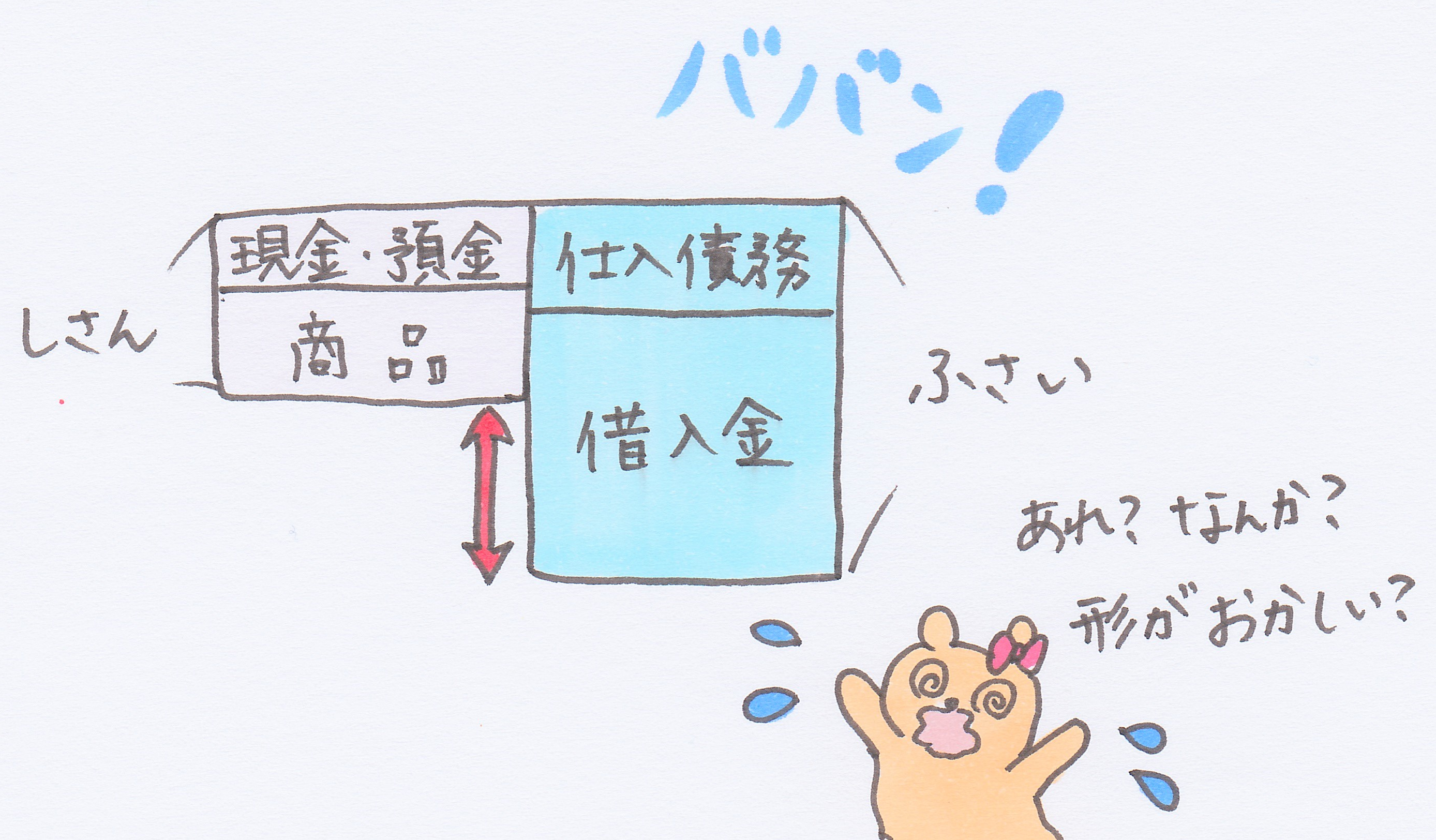

こんな日々が続き…くま美さんのお店の貸借対照表も、なんだか雰囲気が変わってきましたね。

まず、現金・預金がグッと減り、有価証券が無くなってしまいました。

なにせ、支払はしなくてはならないのに、入ってくるお金はない状態…

そのため、現金・預金が目減りしてしまったのです。また、足りないお金を埋めるため、有価証券も売ってしまいました。

その一方で、棚卸資産(商品)が増え、幅をきかせています。

これは、売れ残ったくまフォンですね。

資産全体が縮んでしまったので、資産と負債の差額である純資産も小さくなってしまいましたね💦

経営を立て直せないまま月日が流れると…

どうやら、くまフォンに代わる最新の通信機器が登場し、そちらに人気が移ったようです。

くまフォンの売上の復活は、ほぼ不可能な状況になった模様です。

こうして、売上が0を更新する日が続くと、貸借対照表はこんな形になってしまいました!

通常は、資産(ピンク)の方が負債(水色)よりも大きいのですが、この貸借対照表では赤い矢印の分だけ、負債が資産を上回ってしまっています!

そうです…これが債務超過の状態なのです!

商品はかなりの値引きをしないと売れないため、その価値を減らす方向に評価し直しました(ご参考:棚卸資産評価損とは?)。そのため、資産はとっても小さくなってしまいました。

一方、足りないお金を埋めるため借金が膨らみ、負債が大きくなっています。

その結果…

資産 < 負債

という債務超過の状態になってしまいました。

つまり、資産から負債を引いた金額である「純資産がマイナスの金額になった」ということですね。

利益の面から見ると、くま美さんのお店は赤字(マイナスの利益)が続いてしまっている状態です。

マイナスの利益が積み重ねられた結果、利益の蓄積を表す純資産がどんどん減ってしまったのです。

債務超過になると何が危険なの?

お金の流れに余裕がない!その流れが滞ると…?

そうなのです。

債務超過(=資産より負債が大きい状態)を言いかえると、

持っている現金・預金をすべて使っても、持っている資産すべてを売り払っても、今ある負債の支払いをまかなうことができない状態

なのです。

そのため、販売で得たお金はすぐに支払に回されますし、足りないお金を埋めるために借金に奔走しなくてはならないかもしれません。

このようにお金に余裕がない状態であるために、もしお客さんからの入金が遅れたり、借金の借り換えに失敗したりすると、

借金や仕入債務などの返済・支払い期限に間に合わなくなり…

とたんに倒産してしまう可能性も高いのです。

資金集めにも不利!

ところが!

財務内容の悪い企業には、銀行はお金を貸したがらないのも事実なのです…。

倒産でもして、お金を返してもらえなくなったら困りますからね💦

すでにお金を借りている場合であっても、借入時の条件によっては、債務超過になったとたん、そのお金を銀行に返さなくてはならないこともあります💰

また、上場している企業の場合、1年以内に債務超過を解消できなければ上場廃止に追い込まれてしまいます。

つまり、市場で株主からお金を集めることもできなくなってしまうのです。

このように、債務超過になった企業は、倒産の可能性がグイッと押し上げられた状態にあると言えるです。

でも、債務超過からちゃんと脱出している企業もあるんですよ😊

その方法については、こちらでご紹介しています(↓)

スポンサーリンク

まとめ

1.債務超過とは、資産を負債が上回っている状態を言う。つまり、純資産(=資産-負債)がマイナスの金額になっている状態である。

2.債務超過の企業は、顧客からの入金の遅れや事業の更なる不調などが生じた途端、倒産する可能性が高まってしまっている。

3.債務超過になると、銀行からの借入れや市場で出資を募る際にも不利になる。